盘点2009年金融市场之黄金篇

编者按: 2009年初,世界各国相继出台巨额的刺激政策,辅以宽松的货币环境拯救恶化的经济形势。2009年下半年世界主要经济体陆续公布向好的经济数据支持复苏预期。市场过度的流动性引致通胀隐忧。在危机与复苏的交响乐下,国际市场黄金价格宽幅震荡近三个季度,最终扶摇直上创下1226.1美元/盎司的历史新高。黄金的国际储备地位在危机中得到巩固,尤其是中国、俄罗斯、印度等新兴经济体。复苏或成2010年主旋律,收缩流动性的预期使我们对金价走势谨慎看空,不同经济体的加息节奏将加剧金价波动。

2009年黄金市场概览

现货黄金价格走势回顾

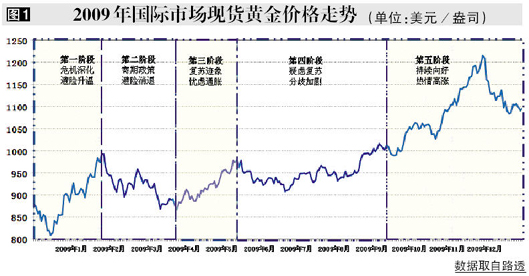

2009年国际市场现货黄金价格在危机与复苏中均表现良好。年初,国际现货金价以879.3美元/盎司开盘,下踩年内低点801.65美元/盎司后,即发动冲击千元的攻势;二月中旬金价年内首次攻破千元至1005.4美元/盎司,之后大幅调整至870美元/盎司附近;4月中旬至8月末,国际金价在900-1000美元/盎司区间内宽幅震荡;9月中旬,金价再次攻破千元关口,并在此轮涨势中创下1226.1美元/盎司的历史新高;其后由于美元反弹,金价涨势有所收敛,最终报收于1095.7美元/盎司。年内金价走势依据市场背景可大致分为五个阶段:(见图1)

第一阶段:年初至2月下旬,避险天堂,初露锋芒

年初,国际市场黄金价格在美元阶段性走强及油价下跌背景下延续上年末的调整走势,并于1月15日触及年内低点801.65美元/盎司。欧美公布的经济数据继续恶化、发达经济体的银行业脆弱不堪、东欧信贷危机露头均显示世界经济经深陷衰退,市场恐慌情绪继续蔓延,避险需求推动美元和黄金联袂上涨。金价于2月20日年内首次冲至1005.4美元/盎司,虽然未能突破上年1030.8美元/盎司的高点,但以英镑、欧元或是印度卢比计价的黄金价格均创历史新高。

第二阶段:2月下旬至4月中旬,压力重重,偃旗息鼓

2月24日,美联储主席伯南克表示美国大型银行不必进行国有化可顺利度过危机,削弱了黄金的避险魅力,压制金价回调。3月18日,美联储宣布将分批购入总额3000亿美元的美国国债引发市场强烈的通胀预期,金价应声急涨60美元至970美元/盎司附近。欧元区、日本均加快经济刺激步伐,美国花旗、摩根等主要金融机构发布一季度盈利预测,加之IMF的售金融资计划均抑制黄金的避险需求,金价再次下挫至900美元/盎司下方震荡整固。

第三阶段:4月下旬至五月末,通胀隐忧,再度走强

4月,印度公布当月黄金进口量陡增至30吨,超一季度进口总额12吨,暗示世界最大的黄金消费国印度消费金需求有所改善;月末,中国央行公布黄金储备达1,054吨,较03年大幅增加75.67%,上述消息支撑金价重新站至900美元/盎司上方。5月份公布的主要经济数据、美国银行业压力测试结果,全球股市大幅反弹不断加强经济企稳预期。在避险需求不足与通胀忧虑双重压力下,美元指数当月重挫6.6%,巨额的对冲买盘再度推升金价大幅上扬至990美元/盎司。

第四阶段:6月初至8月下旬,经济迷雾,进退维谷

6月初,投资者从过度乐观的经济企稳预期中逐渐清醒,市场对经济稳步复苏与二次探底的预期产生严重的分歧,投资者渴望得到复苏更明确的信号,而对于负面的经济数据越加敏感,美国失业率居高不下,超预期的原油库存数据压制油价回落至60美元/桶附近,通胀预期得到缓解,金价从千点附近再次下调至900美元/盎司。高盛、摩根亮丽的二季度报表使市场紧张的情绪得到缓解,但中国股市大幅回调仍然为全球金融市场蒙上了一层阴影。金价震荡盘整,陷入两难。

第五阶段:8月下旬至年末,坚实复苏,通胀再袭

10月28日,挪威央行宣布升高基准利率25个基点,成为危机以来欧洲首个升息的欧洲国家,通胀预期再次吹响金价上攻的号角,世界最大的黄金生产商BARRICK融资20亿美金轧平其在期货市场的所有空头头寸,随后澳大利亚央行更是屡次加息,10月中旬,金价已稳站千元之上,其后IMF以1046美元/盎司的价格向印度银行配售黄金200吨的消息助推金价创下1226.1美元/盎司的历史新高,年末金价受制于美元反弹,最终报收于1095.7美元/盎司,相较年初低点,金价涨幅近40%。

世界主要黄金交易市场概况

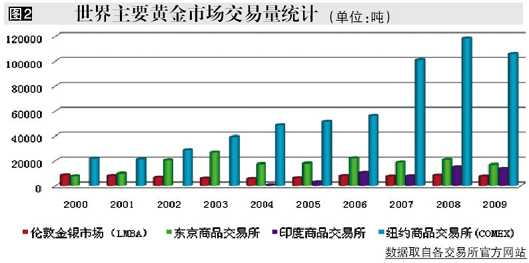

2009年全球主要黄金市场交易规模较2008年微降,但仍维持高位。2009年全球实物黄金的供给与需求仍基本保持平衡,旺盛的投资需求弥补了消费需求的不足。2010年全球各经济体复苏的步伐与退出节奏将加剧金价波动,预计全球黄金市场交易量保持平稳。

伦敦贵金属市场是全球规模最大的现货黄金交易市场,2009年全年清算量约0.76万吨,较2008年0.83万吨基本持平。2009年全球黄金衍生品市场延续了2008年下半年的繁荣景象,COMEX黄金期货全年成交10.6万吨,较2008年略降1.2万吨,交易规模遥遥领先于其他黄金衍生品交易市场。东京商品交易所与印度大宗商品交易所的交易量较2008年下降约10%。(见图2)

国内黄金交易市场概况

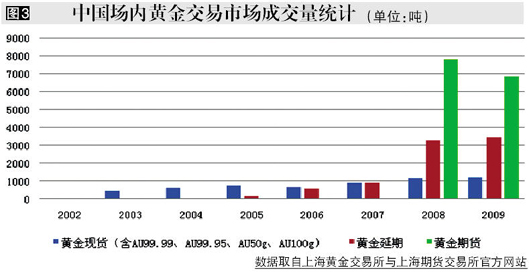

2009年,中国已经取代南非成为世界第一产金国,且有望成为最大的黄金消费国。目前国内的黄金市场包括场内市场与场外市场,场内黄金交易市场主要包括上海黄金交易所、上海期货交易所;场外市场指商业银行提供的账户金、品牌金交易。

2008年始,上海黄金交易所各个黄金品种交易量迅猛增长,2009年交易规模继续攀升,全年现货黄金成交4669.7吨,较2008年提高256.4吨;黄金延期AU(T+D)作为上海黄金交易所最活跃的交易品种,占该交易所交易总量73.6%,同比上升6.3%。黄金期货合约自2008年1月在上海期货交易所推出后,交易规模迅速扩大,成交金额、持仓量屡创新高,2009年,黄金期货合约的总成交量占我国场内黄金交易规模的66.5%。(见图3)

我国居民的黄金投资热情高涨,账户金交易量、实物金销售量稳步上升。数据显示,杠杆类的黄金交易产品逐渐受到更多投资者的青睐。

世界主要经济体发展状况

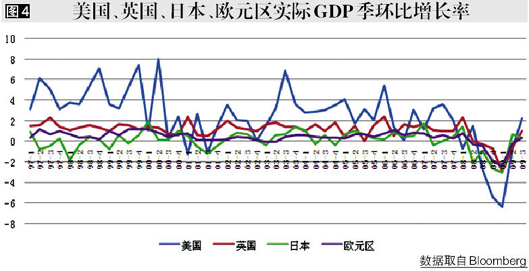

2009年世界经济呈现衰退探底与艰难复苏的V型走势。年初,世界主要经济体的经济状况继续恶化,世界各国采用空前规模的积极财政政策与宽松的货币政策刺激经济,截至2009年第二季度,全球经济刺激措施渐显成效,经济数据出现好转,尤其以亚洲为代表的新兴经济体显示出强烈的复苏势头。

触发经济反弹主要是政策因素,部分源于补库存等周期性因素,具体表现为制造业、零售业、地产行业的回暖;全球股市、大宗商品价格的持续反弹,但是世界经济复苏的步伐仍旧缓慢,经济活动程度仍然远低于危机之前。伴随外部政策强度逐渐减弱,经济增长的内部动力,如消费、私人投资等仍显疲弱。根据IMF统计及预测数据,全球经济在2009整体衰退1%,到2010年将恢复至增长3%。(见图4)

美国经济

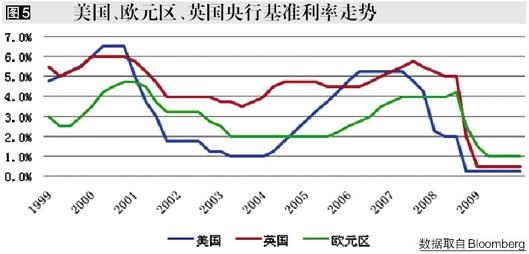

2009年初,次贷危机余波屡袭,恶劣的经济环境更加重了市场的恐慌情绪,美消费者信心指数2月降至25.3的历史低位,道琼斯工业指数也创12年新低至6547.05点,美首季GDP环比更是下滑6.4%,面对如此严峻的经济形势,美联储除了维持近零的联邦基准利率外,还推出7870亿美元经济刺激法案、总额2万亿美元的银行业拯救计划用以重建市场信心,美上市公司第二、三季度的业绩报告中,零售业,银行业表现初露喜色,美国股市也大幅反弹,道指年末已稳站至万点关口之上,但美国经济复苏的脚步仍受高失业率制约,该数据在四季度创26年新高至10.2%。高失业率对消费市场、住房抵押信贷不良率均构成巨大威胁。(见图5)

欧洲经济

由于经济结构的差异,经济危机对欧洲经济影响程度更甚,欧元区的制造业指数一季度滑落至33.5,创历年新低;英国、法国、瑞士等国的银行业脆弱不堪;东欧部分新兴经济体由于大规模的资金撤离出现主权信用危机,冰岛的金融体系甚至崩溃。面对严峻的经济形势,欧洲央行两次降息至1%的历史低位,英国多次使用量化宽松的货币政策,2009年第二季度欧元区GDP数据显示萎缩程度小于预期,法国、德国出口甚至出现正增长,虽然衰退在欧洲的部分新兴经济国家仍在继续,但数据显示衰退已经趋缓;金融市场的环境持续改善,但从紧的信用环境仍然制约着私人投资,消费市场亦受高失业率困扰。

亚洲经济

经济危机对国际贸易活动冲击明显,出口导向型的亚洲经济体在危机中遭受重创,耐用品订单,尤其是汽车出口大幅下降,就业市场严重萎缩,韩国、新加坡等国的制造业严重受产能过剩困扰,日本2月出口额同比下降50.4%,进口同比下降44.9%,均创历史最大降幅。亚洲各国政府面对经济困境频繁出手,日本国会通过总额15万亿日元新增经济刺激方案,中国推出4万亿的经济刺激计划,旨在确保2009年8%的GDP年增长率。巨额的经济刺激措施令经济下滑得到遏制,尤其是2009年二、三季度,亚洲经济体先于其他经济体出现强劲反弹,内需和出口都出现回暖。

黄金供需分析

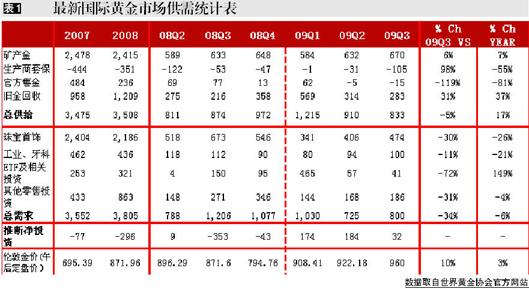

根据世界黄金协会的统计数据显示,2009年前三季度全球黄金总供给达到了2958吨,较2008年同期增加421吨;2009年第二、三季度较一季度总需求明显萎缩,主要原因是投资需求有所下滑,但消费需求、工业牙科需求逐渐回升。总体来看,2009年黄金市场总供给较上年稳步增加,而总需求有所减弱,但投机性需求即推断净投资需求持续上升,表明金融市场环境较2008年显著改善,投资者交易意愿增强。(见表1)

总供给

矿产金

2009年矿金产量保持小幅平稳增长,同比增幅约6%,其中印度尼西亚增长15吨,为增长最快的产金国,同比较2008年翻番;南非由于本国最大的两个金矿已经低产阶段,第三季度同比下滑5吨;中国、俄罗斯的矿金产量稳步增长。

2008年全年的金矿产量同比下降了3%,为12年以来的低点。2009年高企的金价再次刺激全球矿金产量,预计2010年,全球矿产金在中国、澳大利亚等国较快的增产步伐推动下仍将稳步增长。

生产商解除套保

截至2009年第三季度,伴随金价持续走高,生产商解除套保的热情亦随之增加,仅世界最大的黄金生产企业BARRICK在9月份宣布解除其在期货市场套期保值头寸就达78吨,因此生产商解除套保对供给的影响逐渐显现,但金价在高位的宽幅震荡也将使生产商重新青睐套保操作,从而削弱生产商解除套保对黄金供给影响。

央行售金

2009年央行售金总量继续锐减,前三季度较2008年同期下降73%至42吨,且第三季度环比下降10吨。自2009年第二季度起,全球官方储备黄金总量已显示净买入,主要源于央行售金协议签约国黄金出售量减少,同时俄罗斯、中国等持续增储黄金。9月份签署的第三份央行售金协议显示,总售金总规模较第二次协议减少500吨至2000吨,且各签约国的售金热情在金融危机的影响下大大减缓了售金的节奏。

面对高企的金价,IMF采用售金融资的方式募集用于帮助贫困国家的资金,售金规模为403.3吨黄金,约占其黄金储备的12.5%。虽然IMF售金规模较大,但并未影响金价前行的脚步,今年11月份,IMF向印度央行以折合1046美元/盎司的价格出售200吨黄金。截止目前,仍有不少国家对IMF剩余售金规模表示出浓厚兴趣。

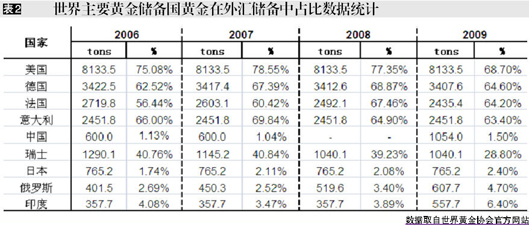

数据显示,黄金在美国外汇储备比例下降,但其总量并无明显变化;欧洲等黄金高储备国售金步伐明显放缓;中国、俄罗斯、印度等新兴经济体均加快黄金储备步伐。(见表2)

旧金回收

在2009年一季度旧金回收总量较前一季度骤增54%至558吨,金价持续走高使旧金回收的供给量下滑。截至三季度,全球旧金回收的模式出现东西方分化,在印度、土耳其等传统黄金消费大国,市场中供回收的旧金持有量在一季度后显著下降,而在部分西方国家,如意大利,旧金回收量成增加趋势。金价走高为旧金回收提供较强动力,预计旧金回收产生的黄金供给依然保持高位。

总需求

金饰需求

2009年金价大幅攀升与严峻的经济形势共同抑制了金饰需求,2009年第二季度的金饰需求总量较2008年同期下降了逾22%,其中土耳其降幅最大,达到54%至19.2吨;印度的金饰消费量同比减少39吨,占全球金饰消费下滑总量的34.2%;美国的金饰消费量受高失业率影响,同比下降19%至27.5吨。中国大陆及香港成为经济危机背景下金饰消费市场的唯一亮点,同比增幅达到6%,世界黄金协会预计中国有望超越印度成为最大的黄金消费国。

虽然全球首饰金消费水平仍处低位,但环比降幅已经收窄,预计2010年金饰消费总量趋于稳定。

工业及牙科用金

2009年二季度工业及牙科用金同比降幅达到了21%,环比增长18.15%,工业用金在恶劣的经济背景下仍处历史低位,电子制造业作为主要的工业用金产业,其用金需求同比继续下滑,但环比出现恢复性增长,未来工业用金需求变化仍依赖经济环境走势。

牙科用金需求相较工业用金对经济形势弹性小,反应滞后。当前经济虽已迈出复苏步伐,但高失业率仍抑制牙科用金需求,预计未来工业及牙科用金需求随着企业回补库存,及就业形势的改善将出现恢复性增长。

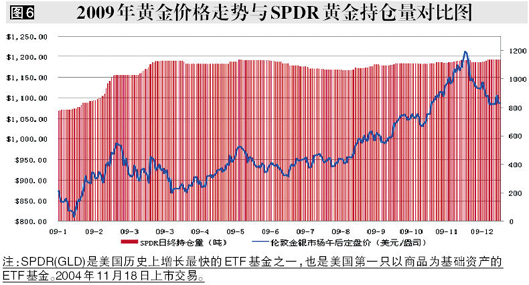

投资与投机性需求

金融危机中的避险情绪与各国央行向市场投放的大量的信用货币引发的长期通胀风险使黄金的投资需求,尤其是黄金ETF需求在2009年一季度剧增600吨,二季度以来,由于ETF投资热情减弱令黄金的投资性需求下降明显,而金条和金币的投资需求则相对稳定,另外高外汇储备国、大型对冲基金出于对冲美元贬值风险的需要,对黄金投资需求快速上升。

2010年黄金波动将在各国回收流动性的预期下波动加剧,市场上的投机力量将依旧活跃,预计黄金推断性净投资需求将持续增长。(见图6)

2010黄金市场展望

经济复苏道路上的加息节奏

在各国央行共同的努力之下,全球经济在2009年下半年出现明显复苏迹象。随着各国持续刺激经济,复苏的步伐越加稳固,二次衰退的风险逐渐减小。复苏道路上各国央行面临的主要问题是如何选择合适的时机、正确的退出策略而不引起经济较大波动。

美国、欧元区虽然在经济危机中遭受重创,但金融体系在量化宽松的货币环境中从业绩层面已出现好转,但信用卡、消费信贷、小企业信贷等末端信贷资产仍存较大风险,一些中小银行仍面临倒闭困境,失业率居高不下仍严重制约消费市场。澳洲、亚洲等新兴经济体受益于大宗商品价格上涨与国内经济刺激方案在此次经济危机中率先强劲反弹,成为带领世界经济步入复苏的重要力量,2010年随着国际贸易活动持续回暖,新兴经济体仍将保持快速复苏的势头。

2010年国际金价仍主要看美元走势,不同经济体在复苏道路上的加息节奏将直接影响美元表现。石油、铁矿石等大宗商品出口国受益于商品价格快速上涨通胀预期较强烈,其退出节奏将快于其他经济体,如澳大利亚央行在2009年末一个月内两次加息,墨西哥、印度等国已出现通胀迹象。欧洲央行的利率政策目标不同于美联储维持经济增长与控制通胀的双目标导向,欧洲央行通胀容忍度更低,因此货币政策较美国对经济数据敏感,挪威央行在2009年9月成为第一个加息宣布加息的欧洲国家,这个举动已经暗示2010年欧洲货币政策的风向。美联储面对如此之高的失业率多次暗示将较长时间保持近于零的基准利率水平,市场普遍预期美联储将于2010年下半年步入加息周期,不同经济体加息预期将加速国际资本流动,进而加剧汇率、利率、黄金和商品市场的波动。

美元地位弱化与黄金国际储备地位的巩固

美元曾在危机中扮演避险资产的角色,但追根溯源这是市场面对危机在现存的国际货币体系中的无奈选择。危机退却,全球经济迈上复苏道路,美国为其长期宽松的信用环境与无度的消费背上沉重的赤字包袱,美元汇率剧烈波动向世界提出警示。虽然短期在世界经济体系很难确定另一种相对稳定的中心货币,国际范围内的贸易争端在较长的时间内仍持续存在,但建立更加平衡的国际货币体系已成为共识。黄金作为非信用货币国际储备在新货币体系中势必扮演更重要的角色,目前国际社会已经提议提高SDR(特别提款权)中的黄金份额作为更加稳定的国际支付手段。

世界在欣慰、忧虑中憧憬2010年全球经济已经进入增长周期,金融危机的寒潮逐渐消退,但危机留给各国的启示却远不止危机本身,出口导向型经济体在经济危机的冲击下,尤其面临贸易保护主义威胁下,经济体系过于脆弱;经济危机中大宗商品,包括能源,基本金属价格的剧烈波动向世界建立更加合理的大宗商品定价机制,建立更加稳健科学的供需市场提出新的课题。

另外,建立更加稳定的外汇储备体系是世界各国,尤其是高外汇储备国抵御危机,掌握全球经济活动主动权的必由之路。金融危机中,信用货币币值的巨幅波动加大了货币储备的风险。我国外汇储备结构较单一,面对危机波动尤其被动,中国央行官员数次提及超主权货币储备,建立更加平衡的外汇储备结构对维护世界经济秩序,保证公平的经济环境具有积极作用。黄金作为人类历史自始自终的硬通货不仅对抵抗信用货币币值风险,而且对提高本国货币地位,稳定本国币值亦有重要意义。这从中国、印度、俄罗斯等国家央行不断提高的黄金储备,及CBGA签署国不断消减的售金总量略见一斑,黄金的国际储备地位将不断提高,并且可以持续。

综上所述,我们对2010年国际金价走势持谨慎看空的态度。前两季度,非美经济体的加息预期对金价形成支撑,第三、四季度,随着美联储加息预期上升,美元将出现反弹,金价走弱的风险加大。全年金价的核心波动区间维持在900美元/盎司-1300美元/盎司。交易品种方面,加息节奏或加剧金价波动,增加账户金产品的交易获利机会;黄金货币属性的回归趋势亦体现出实物金产品的投资价值。

(建行金融市场部)