2013年上半年铜、铁矿石及钢铁市场回顾与预判

铜市场

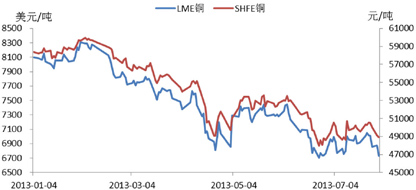

2013年上半年铜价走势回顾(图1)

图1 LME三月期铜价格和沪铜价格走势

数据来源:WIND

2013年伦铜市场开于8000美元/吨,截至6月底收于6765美元/吨,最高价8346美元/吨,最低价6602美元/吨,半年跌14.84%。进入7月后,铜价在低位盘整,截至

年初以来,由于全球经济复苏存在不确定性,铜市场供需格局逆转,铜价下行趋势基本确立,铜价2月起自高位下滑,至

第一阶段为年初至二月中旬。期间由于中国2012年4季度经济数据较佳,且美国避免财政悬崖的乐观情绪提振市场信心,铜价延续去年的涨势,并在1月末冲高至8346美元/吨。

第二阶段是二月下旬至四月的一波快速下跌。中国春节过后,美联储发布的1月FOMC会议纪要显示,联储委员们对宽松政策的看法有较大分歧,一些委员提出在就业市场好转之前改变购债速度,以渐进的方式退出宽松政策。QE退出的预期沉重打击了大宗商品市场,随后铜价在欧洲经济暗淡、中国需求旺季不旺等利空打压下持续走低,一度接近2011年的低点6700美元/吨一带。

第三阶段是五月至七月底的宽幅震荡。5月以来,铜市出现供应忧虑,多处铜矿发生停产事件,随后国内出现资金结构性紧缺,经济增长放缓忧虑重燃,多空因素交织,市场展开宽幅震荡。

铜市场基本面分析

世界金属统计局(WBMS)统计显示,今年1-5月全球精炼铜市场供应过剩26.5万吨。而去年同期全球精炼铜供应短缺27.9万吨。1-5月全球精炼铜消费量为851.7万吨,较上年同期减少1.0%。其中中国精炼铜表观消费量下降1.8%,至362万吨,占全球总需求量的42.5%。

1-5月全球精炼铜产量较上年同期增长5.5%至878.2万吨,其中中国和美国精炼铜产量增幅明显。精炼铜产量增长一方面得益于新矿产能的释放,另一方面冶炼费用提升也增强了铜冶炼企业生产积极性。

(一) 新矿发力,全球铜市场供过于求

1-5月全球矿产铜同比增长4.9%,达到711.6万吨,但较去年年底增速有所放缓,其中南美洲依然是铜矿最主要的供应区域,占全球矿产铜四成。数据上看近期智利铜矿开采增速下降是矿产铜增速放缓的主要影响因素之一。

正如2012年末报告中所指出,未来新建铜矿投产加速,铜矿整体品位将略有增长,产能利用率在经历前几年的下降后将会有所企稳。Wind数据显示,2013上半年全球铜精矿产能逐步扩张,铜矿产能利用率保持在82%的高位上,而去年同期产能利用率徘徊在80%以下。

上半年铜矿供应干扰事件频发,智利、沙特阿拉伯、牙买加、美国、印尼等铜矿出现事故或罢工导致的减产较去年同期明显增加。预计随着这些事件影响逐渐淡化,下半年铜矿供给将进一步增加,市场供过于求的情况将更为严重。

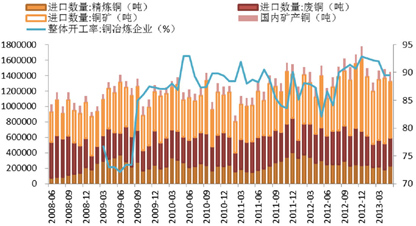

(二) 冶炼企业积极生产,国内铜供给充足

从2012年开始,中国铜冶炼商与铜矿供应商谈判得到的冶炼加工费(TC/RC)逐步抬高,6月铜精矿现货TC/RC持续运行在75美元/吨7.5美分/磅的水平。受加工费提高的刺激,国内冶炼企业生产积极,其中火法冶炼增速较快,湿法冶炼并未明显增多。1-5月份精炼铜产量较去年同期大幅增长17.3%,这个数据也得到了中国铜精矿进口数据的印证,进口量较去年同期大幅增长30.6%。与此同时,精炼铜进口量上半年大幅减少,较去年同期甚至持续出现负增长。同样受政策影响,废铜进口也持续减少。

上半年LME铜库存与上期所铜库存出现了明显背离。LME铜库存持续增加,并不断创新高,与此同时,LME铜注销仓单也同样快速大幅增加,出现了库存与注销仓单同时大幅增加这种罕见的情况。通过加总全球三大期货交易所铜库存数据我们可以看到,上半年铜库存已突破90万吨,为近10年来的高点。除受到中国保税区铜库存持续下降的影响外,国内精炼铜供给充足也是重要的影响因素。(图2)

图2 中国铜进口、矿产铜及冶炼企业开工情况

数据来源: WIND ,BLOOMBERG

虽然上半年国内精炼铜供给较为充足,但预计下半年随着废铜供给萎缩、铜价下跌,同时硫酸价格持续低迷,冶炼商的开工率将逐渐下滑,国内精炼铜产量会有所回落,同时国内贸易商还将补充库存,届时精炼铜进口将出现恢复式增长。

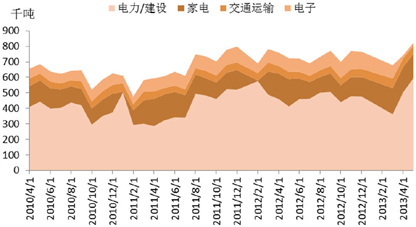

(三) 经济增速放缓,下游需求较为平淡

自2011年起我国在全球铜消费中占比持续保持在40%以上,欧洲、美国、日本的消费占比则分别只有16%,9%和5%左右,因此考察铜需求重点要关注中国市场。今年上半年,随着我国经济增速放缓,特别是经济结构调整,对铜的消费需求也有所减少。(图3)

图3 中国精炼铜下游行业需求情况

数据来源:BLOOMBERG

铜下游需求方面,虽然电力电缆产量有所增加,但增速大幅下滑。在下游行业中,电力行业占据了铜需求的半壁江山,虽然电力电缆产量增速很难保持去年同期的水平,但电网建设依然在加速,前五个月电网投资同比增长19.7%,大幅高于去年同期。预计下半年电力电缆产量增速将有所提高。

空调、冰箱等白色家电整体看产销旺季不旺,上半年随着家电下乡、节能补贴等政策陆续到期,家电行业整体保持偏弱的格局,企业以去库存为主。预计疲态将持续到三季度,随四季度销售旺季的来临,年底白家电行业将有所回暖。

汽车行业随城镇化建设的重提,上半年重卡出现了恢复式增长,同时锂电池等新型能源汽车也陆续被消费者接受,但短期内难以实现突破式增长,预计下半年汽车行业仍将保持弱复苏的格局。

房地产行业上半年延续了去年下半年的复苏格局,但随着政策的不断加码,未来房地产仍将保持投资和开工低速增长的态势,行业整体难有大的起色。

(四) 融资铜问题

融资铜是融资方通过银行开立信用证的方式,变相获取低息资金的一种手段。融资铜的存在与国内外净息差及人民币升值预期有相当大的关系。短期来看,融资铜造成铜需求的虚假繁荣,推升了铜价。

虽然上半年进口铜亏损持续减少,有利于精铜矿进口,但随限制融资铜政策出台,仍出现了铜精矿进口和铜库存双降的局面。

外管局20号文的下发直接使得银行收缩信用规模,融资铜需求下降,表现在经济数据上就是精炼铜进口下降、保税区铜库存下降和LME铜库存的快速上升。但是融资铜问题本质还是融资成本的问题,行政手段很难区分真实的贸易融资需求和投机套利。短期内,监管的严查将造成境内融资铜库存减小,但长期来看,融资铜问题并不能解决,净息差足够高时,企业依然有动力继续从事融资铜的贸易活动。目前保税区铜库存已下降至低于50万吨的水平,其中大部分难以真正进入现货市场,未来国内贸易商存在补库存的需求,LME铜库存与沪铜库存的背离有望缓解。

2013年下半年市场预测

沿用2012年底回顾展望中的模型,以上半年精铜消费需求加权的中国、欧洲、美国下半年预期GDP作为参考指标,量化分析经济增长对铜价走势的影响。其中GDP预测数据取自彭博经济数据调查。根据最新数据测算结果,分别下调第三季度、第四季度理论预估价格至5513美元/吨、5848美元/吨。铜价年内仍有下探空间,预计将在第三季度触底,第四季度有所反弹。

年初我们认为铜价将刷新2012年的年度低点,但不会出现2011年崩溃时下跌的观点得到了验证,但随美联储退出QE的预期强化,我们需要适度调整对年内低点的部分观点。由于市场预期美联储将在下半年开始缩减QE,美国货币政策趋紧将提振美元,大宗商品整体走弱,铜价在三季度将面临较大压力。因此我们对2013年下半年展望修正如下:(1)从基本面上看,全球精炼铜供给过剩加剧, LME铜库存将持续走高,沪铜库存难以与之长期背离,因为背离将进一步提高三月期铜沪伦比从而刺激精炼铜进口,导致融资铜再次抬头。(2)由于下半年中国面临调结构、盘存量的历史时机,出台大范围刺激计划可能性极低;美国经济好转,美联储预计将在下半年逐步缩减购债规模,而欧洲即使进一步放宽货币政策,力度也十分有限。因此宏观层面上不支持铜价持续走强。(3)今年国内铜市场出现旺季不旺的情况,进入三季度市场淡季,国内铜市场下游需求情况难有明显改善。电力电缆行业下半年或将较上半年有所好转,但家电行业、房地产行业、汽车行业都难有大的起色。需求端低迷,供给端过剩,三季度铜价将延续弱势,面临年内最大考验。

对于低点,我们预计随着三季度利空的集中释放,铜价将在6000美元附近激烈震荡并随经济转好企稳。下半年铜价波动区间[5300,8000]美元/吨。

铁矿石及钢铁市场

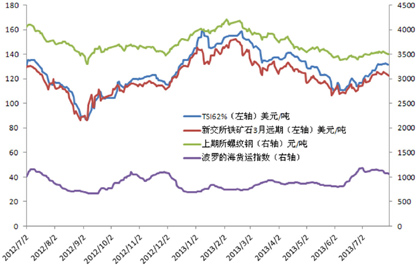

高位反转,铁矿石及钢价弱势回落(图4)

图4 铁矿石及钢铁价格走势

数据来源:BLOOMBERG,商品与期货交易部

2013年上半年,国际铁矿石价格整体呈现高位震荡后,持续下探态势。根据TSI对含铁量62%铁矿石的报价,市场开于144.9美元/吨,1至2月,国际铁矿石价格延续去年下半年强势,并于

钢铁产成品价格与铁矿石价格走势大体相同。以成交最为活跃的上海期货交易所螺纹钢为例,

铁矿石及钢铁市场基本面分析

(一)铁矿石贸易情况

2013年上半年,国际铁矿石贸易市场基本延续了过去几年的总体格局:巴西和澳大利亚继续把持着铁矿石供给市场上的寡头垄断地位,中国和日本仍为全球最大的铁矿石进口国。

铁矿石进口方面,1至2月,国际铁矿石价格高企,中国的铁矿石进口量持续下滑,并在2月跌破5642万吨。此后,进口量随着铁矿石价格持续下跌而稳步回升。5月铁矿石进口量达到6856万吨,仅次于去年12月的7094万吨。

铁矿石出口方面,巴西铁矿石供给量波动较大,澳大利亚的铁矿石供给则相对稳定。去年底至今年2月,铁矿石价格高企,中国进口量的有所下降,这对巴西和澳大利亚两国的出口均造成一定影响。其中:巴西出口量一度从去年11月3250万吨下跌至2月2070万吨;澳大利亚也从去年12月的2600万吨出口量降至2月的1990万吨。

因此,就上半年铁矿石国际贸易情况而言,一季度市场较为清冷,二季度开始市场有所回暖,主要的进出口国贸易量均有所增长。

(二) 钢铁生产情况

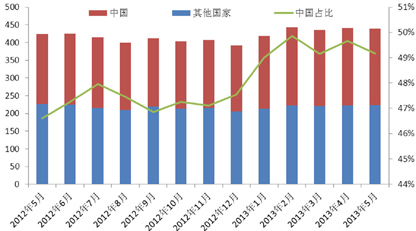

今年1至5月,全球日均粗钢产量大约为435万吨,并呈稳步回升态势。中国日均粗钢产量为215万吨,仍然占据了世界粗钢生产接近一半的份额,并且占比有所提升。

今年2月以来,除中国外世界其他国家日均粗钢产量维持在222万吨左右,较去年下半年日均产量212万吨高4.7%。中国粗钢日均产量自去年12月探底186万吨/日后,企稳回升。2月以来增速加快,日均产量达到217万吨,较去年下半年仅190万吨左右的日均产量高出13%。并且,从中国与世界其他国家的粗钢产量占比情况来看,2月来中国日均粗钢产量占全球产量之比较去年同期增长了3个百分点。(图5)

图5 全球粗钢日均产量(万吨)

数据来源:世界钢铁协会

从世界粗钢生产与消费的关系来看,中国相对独立于世界其他国家钢铁市场。根据中国海关总署的数据,今年1至5月,我国钢铁月均出口量为466万吨,约占我国总产量的7.18%;去年全年月均出口量为425万吨,约占总产量的7.19%。由此可见,中国产钢铁主要用于满足国内需求,世界钢铁产量回升主要受到欧美等地区经济企稳回升的推动。

(三)铁矿石及钢铁库存情况

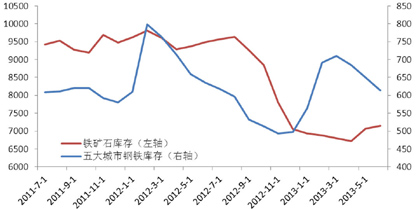

今年上半年,我国铁矿石进口量探底回升,粗钢产量快速增长,然而从铁矿石及钢铁库存变化来看,终端需求仍然不够强劲。

去年底,铁矿石价格高企,我国钢铁行业经历了一波较为明显的铁矿石去库存过程。根据安泰科的统计,我国铁矿石库存量从去年8月底9631万吨最低降至4月底的6723万吨,降幅超过30%。然而,从北京、上海、武汉、广州和沈阳五大城市的钢铁库存数量来看,其钢铁库存总和从去年底的500万吨最高增长至今年3月底的700万吨,增幅达到40%,与此前铁矿石去库存的幅度几乎相等。由此可以大致推断,此前去库存的铁矿石被主要被转化成为产成品钢铁的库存。(图6)

图6 中国铁矿石及钢铁库存(万吨)

数据来源:安泰科信息科技有限公司

因此,总体而言,一季度中国国内的钢铁市场的终端需求仍然较为疲弱,库存消化过程仍然较为艰难。二季度钢铁市场情况有所好转,五大城市的钢铁库存量已经降至6月底的610万吨左右,相比3月底的峰值,降幅超过10%,但铁矿石的库存却有再度抬升的态势,未来钢铁市场供大于求的威胁仍然存在。

(四)海运情况

根据波罗的海航运交易所公布的波罗的海综合干散货指数(BDI),该数据自去年四季度从1000点上方下滑至700点左右后,在700点至900点之间持续弱势震荡接近半年。从6月开始,该指数持续拉升,并于

下半年市场展望

(一) 房市再度升温,推升钢材需求

在经历了去年下半年的调整后,今年1至5月,中国一线和二线城市的房价再度开启上涨势头。根据国家统计局的中国大中城市新建住宅价格指数,北上广深房价上涨速度最快,截至5月,四个城市的同比房价涨幅都超过10%,广州更是高达15.3%。南京、沈阳、杭州、武汉、重庆等二线城市新建住宅价格同比涨幅也都超过5%,其中南京和沈阳涨幅最高,达8.5%。从开发商购地热情及数量来看,截至5月下旬,包括万科、恒大、富力、华润等在内的10大标杆房企融资已达380亿元;进入6月,一线城市频现“地王”。下半年,随着新房开建,预计钢材需求将较上半年有所增长。

(二)三巨头发展战略不一,下半年供给料将维持

必和必拓(BHP Billiton)去年下半年销售收入下降了14.1%,为此必和必拓于今年2月20日任命新首席执行官Andrew Mackenzie,其任务是应对铁矿石牛市见顶之后的未来,为公司寻找新的利润增长点。对此,必和必拓已经决定紧缩未来几年的矿业投资。然而,短期内,其铁矿石供应料将维持,因为必和必拓80%的项目仍在进行之中,比如澳洲西部Pilbara的铁矿石矿,将在2014年年中完成其扩建项目。

力拓(Rio Tinto)对未来发展计划则有所不同。与必和必拓多元化经营不同,力拓大部分利润来源于铁矿石的生产及销售,如果放弃铁矿石市场,力拓公司并无太多选择。目前,力拓将可能继续投资50亿美元提高澳大利亚铁矿石产量,预计董事会将于今年4季度批准将铁矿石年产能从2.9亿吨提至3.6亿吨的计划,除非全球铁矿石市场供需情况有重大变化。

巴西淡水河谷(CVRD)同力拓一样,继续保持对铁矿石项目的投资。该公司认为,矿石价格到年底时将可能有所回升。并且,近期巴西货币贬值,而人民币仍然处于升值趋势中,这令淡水河谷的铁矿石价格更具优势。另外,该公司位于Carajas全球最大的的铁矿石开采项目获得巴西环保部门批准,将于2016年投入商业运营。

因此,从三大铁矿石供给巨头生产计划来看,下半年的铁矿石供给还将保持平稳,但明年开始,随着大量项目的投产,铁矿石供给过剩局面或将来临。

(三)供需面趋于平衡,技术面筑底回升

去年以来,我国钢铁行业始终陷于产能过剩的困境,结构调整、缩减产能成为我国钢铁行业走出困境的必由之路。今年下半年,中国钢铁行业的结构调整还将持续,钢铁企业对铁矿石的需求或将因产能缩减而下降。而终端需求方面,房地产行业的复苏将带动钢铁建材的需求,届时钢材市场供需或将趋于平衡。

从技术面来看,螺纹钢期货价格自5月底至今,走出筑底形态。以活跃合约RB1401为例,5月底首次下探至3500元/吨下方后,始终守在3450元/吨上方,自7月起一举突破3600元/吨的压力位,均线指标也呈多头排列,中期上涨趋势基本形成。

综上所述,预计三季度国内钢铁市场在价格回升后供应量会有所增长,钢企将进一步的去库存,同时钢价及铁矿石价格进入区间盘整的可能性较大;四季度,供大于求的格局或将进一步趋于平衡,钢价及铁矿石价格或将有一定的拉升。预计铁矿石价格波动区间在[90,140]美元/吨。

■ 建行金融市场部 张航 袁匡济