加息阴影下,黄金期待通胀行情

----——2016年贵金属年度报告

金融市场聚焦 市场回顾与展望(盘点)

走势回顾:上下半年冰火两重天

金价先扬后抑,境内外价差显著扩大

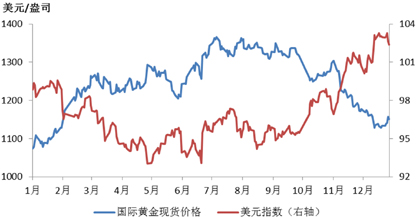

2016年,国际现货黄金开于1061.20美元/盎司,收于1151.10美元/盎司,上涨8.48%(图1)。国内与国际市场金价走势趋同,但国内涨幅高于国际,境内外价差显著扩大。上海黄金交易所AU9999现货开于223.79元/克,收于263.90元/克,上涨18.42%。

图1 国际现货黄金走势

数据来源:Wind、CCB

2016年,金价走势“先扬后抑”。上半年,受益于风险事件、负利率政策及美联储放缓加息节奏的影响,欧美市场“爆买”黄金ETF产品,金价快速上扬,创下08年以来最大半年度涨幅。下半年,在长期震荡调整、向上突破无力的情况下,受加息、美国大规模财政政策预期,以及美元利率飙升等多重利空影响,金价连续破位下跌,上半年涨幅回吐大半。

银价振幅更大,整体走势强于黄金

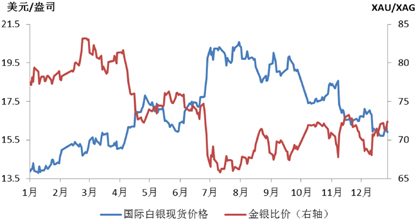

国际白银现货开于13.87美元/盎司,收于15.90美元/盎司,上涨15.00%。国内方面,上海金交所白银T+D开于3212元/千克,收于3988元/千克,上涨24.24%。(图2)

图2 国际现货白银走势

数据来源:Wind、CCB

白银价格驱动因素与黄金相同,主要受宏观因素影响。四季度,白银受有色金属上涨带动,且供需基本面略好,走势整体强于黄金。金银比价年内大幅下降:一季度,白银走势较弱,金银比价一度超过83,创下五年高位;二季度,金银相对强弱逆转,白银震荡盘升表现强于黄金,金银比价经两轮下跌修复,至70下方;下半年,加息因素叠加特朗普当选冲击,受有色金属上涨带动及供需基本面强于黄金的影响,白银走势仍强于黄金,金银比价年末收于72.41,较年初下降6.5%。

铂钯走势分化,钯金下半年逆袭

铂钯走势分化,贵金属中铂金年内走势最弱,钯金最强。国际现货铂金开于865.68美元/盎司,收于901.12美元/盎司,上涨1.71%。国际现货钯金开于541.13美元/盎司,收于678.54美元/盎司,上涨21.24%。

上半年铂钯走势基本相同,主要受供给恢复和投资需求下降影响,上涨行情走势滞后于金银。下半年,受投资需求明显下滑、柴油车排放门事件等影响,铂金走势疲弱,基本回撤年内涨幅;钯金受汽车行业需求增长利好影响,且过往几年行业库存持续下降,存在较大供给缺口走势与其他贵金属分化,基本在高位区间宽幅震荡。

宏观影响因素分析

美国经济下半年改善,联储重启加息

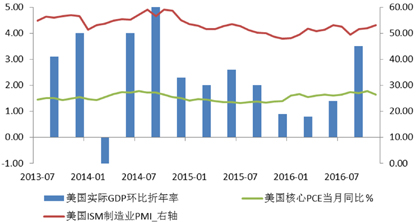

上半年,美国经济表现较弱。GDP增速表现不佳,4、5两月非农就业意外下滑,均弱于预期。失业率基本稳定在5%下方,保持良好水平,通胀则保持平稳,基本维持在1.6%附近。(图3)

图3 美国宏观经济情况

数据来源:Wind、CCB

下半年,美国经济显著改善。三季度GDP年化环比大增3.5%,显著提振市场信心。非农就业数据显著改善,6、7两月非农就业大幅好于预期后,延续维持较好水平。失业率继续保持平稳。通胀水平稳中有升,核心PCE价格指数基本维持在1.7%附近。私人部门投资三季度显著改善,扭转了持续恶化趋势。

受内外部不稳定因素影响,美联储明显放缓加息节奏。2015年12月启动加息时,暗示2016年加息4次。但受上半年经济表现较弱,以及英国脱欧、美国大选等事件影响,联储仅在年底加息了一次。12月,再次宣布加息25个基点时,公布的利率预测显示,2017年预计加息三次。但从会议纪要看,特朗普当选后的财政政策预期及其通胀效应,使未来加息节奏依然不确定。我们认为,实际经济表现将是决定加息速度的关键因素,需更多关注特朗普上台后,财政政策落地、美国通胀水平上升速度等情况。

负利率政策效果不彰,欧元区、日本经济疲软

一季度,日本央行、欧央行先后推出负利率政策,进一步扩大资产购买规模,先后加码宽松,但实际效果不明显,经济疲弱情况未明显改善。欧洲经济增长放缓:欧元区一季度GDP环比增长2%,二、三季度显著回落。欧元区制造业PMI上半年平稳,位于荣枯线上方,下半年明显改善。上半年欧元区持续面临通缩风险,2-5月,欧元区调和CPI连续负值或等于0;下半年通胀持续小幅改善,保持在0上方。日本前三季度GDP增速逐季降低,通缩情况没有改善:一季度GDP环比增长2.8%,但二、三季度大幅回落,年内核心CPI同比长期保持在负值区间。

负利率政策推出后,显著提振欧洲和日本的黄金需求,金价受益上涨。目前,欧央行和日本央行都面临可购买资产大幅减少的问题,不可能无限制加码宽松,货币刺激空间较为有限。

特朗普掀起财政政策加码预期,通胀回升成市场主题

2016年历次G20财长和央行行长会议显示,全球性宽松货币政策效果渐微,需要财政政策接力促进经济复苏,渐成共识。未来,中美或引领财政政策加码,带动全球通胀水平回升。

美国大选中,基建议题已成为两党候选人的主要关注点。候任美国总选特朗普提出包括大规模基建和减税在内的刺激政策,令通胀回升成为市场热点。规模空前的5500亿美元基础设施投资计划一旦推出,将保证美国本土投资快速增长,推升商品价格。

2016年底中国中央经济工作会议提出“适度扩大总需求”,“实施积极的财政政策和稳健的货币政策”,“财政政策要更加积极有效”,显示中国宏观调控思路由货币政策转向财政政策,未来或也将通过加码财政政策来维持适当的经济增长速度。

财政政策带动通胀回升,短期内利空金价,因经济增长预期加速、通胀回升有限,资金偏好权益类资产。如果通胀水平持续上升并超出目标水平,引发长期通胀预期上升,将会显著提振大宗商品及贵金属等实物资产。

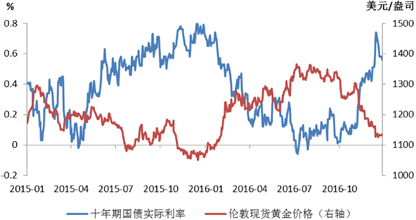

美债实际利率大幅上升,机会成本上升利空金价

2016年,美债实际利率大起大落,呈“U”型走势。上半年,十年期美国国债实际利率持续回落,加之欧洲、日本等地区的负利率政策,持有黄金的机会成本显著下降,有利黄金投资需求。下半年,实际利率三季度震荡盘升,四季度快速上升,特朗普当选和美联储加息时点上涨尤其明显,持有黄金机会成本显著上升。同期,黄金ETF出现了大规模流出,金价也大幅回落。(图4)

图4 十年期美国国债实际利率

数据来源:Wind、CCB

美债实际利率已成为观察短期金价走势的优良参照,2016年十年期美国国债实际利率与金价的负相关关系已达到91.10%,较2015年的78.51%负相关性大幅上升。

欧美动荡不息,但风险偏好逐步好转

2016年堪称动荡之年,除了三季度相对平稳外,均有重大风险事件爆发,引发全球金融市场剧烈动荡,避险需求成为金价上涨重要动力。但纵观全年,风险事件引发的恐慌情绪和市场波动逐渐减弱,风险偏好显著好转,避险需求对金价支撑作用也逐渐消解。(图5)

图5 2016年恐慌指数VIX变动

数据来源:Wind、CCB

以VIX指数为例,风险事件对市场的冲击影响渐次降低,波动中枢显著下移。年初,全球金融市场动荡,中国股市暴跌,VIX指数一度达到32.09的高点,近两个月时间维持在20上方。二季度末,围绕英国脱欧,VIX指数再度攀升,最高至26上方,但持续时间大为减少。四季度,围绕美国大选,VIX指数再度上涨,但最高为23.01,触及20点位天数仅为4天。

2017年,风险事件焦点在欧洲,欧洲(欧盟及欧元区)存在大量有可能造成政治、经济分裂的潜在黑天鹅事件,或将阶段性推升金价。2016年末意大利宪法公投失败,银行业危机前景未明,且存在2017年提前大选的可能;2017年3月英国脱欧落地,目前就移民和单一市场准入陷入僵持,如果无法获得单一市场准入,或会导致苏格兰再次举行脱英公投;此外,还有3月的荷兰大选,二季度的法国大选,9月的德国大选等。

基本面因素分析

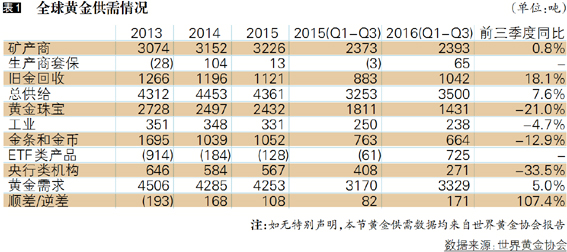

黄金:首饰消费低迷,ETF投资成唯一增长点(表1)

2016年前三季度,受ETF投资大幅增长影响,黄金需求大幅增长,总量3,329吨,同比增长5.0%。但受金价上涨影响,除ETF外的各项需求同比普遍下降。供给同比增长7.6%,主要源于金价上涨刺激回收金供应,以及生产商套保卖出量增长。据世界黄金协会报告,企业新项目开发停滞限制了供给增长的规模,未来矿产商产量将继续保持平稳。供给变动将更多受回收金供应影响。

- ETF投资支撑总需求,但环比大幅下滑

前三季度,ETF投资需求扭转近几年下降态势,持仓大增725吨,为分项需求中唯一增长点,带动总需求增长。据世界黄金协会报告,ETF投资需求增长主要来自于北美和欧洲,亚洲需求增幅更大,但规模相对较小。

从各季度来看,前三季度ETF投资需求分别为342吨、237吨、146吨,环比明显下滑。根据主要ETF持仓量变化来看,预计4季度黄金ETF持仓将出现大规模减持,其中SPDR持仓下降达125吨。

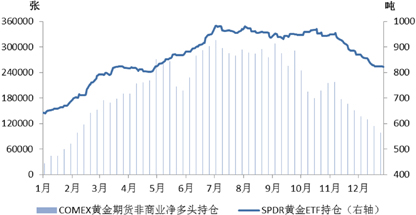

美元实际利率水平上升,市场风险偏好回升是ETF投资下滑的主要因素。目前,这些宏观因素并未改变,ETF投资短期内难见起色。(图6)

图6 SPDR黄金ETF和COMEX黄金非商业净多头持仓

数据来源:Wind、CCB

- 首饰需求表现不佳,中印需求持续萎靡

首饰消费前三季度同比大幅下滑21%(380吨),主要源于中印两国和中东。印度首饰需求前三季度同比下滑30%(146吨),主要受政府对黄金首饰加征1%消费税引发行业停业抗议,以及农村地区收入下降的影响,大额黄金购买的监管新规以及废除大额货币的政策也在一定程度上降低了黄金需求。中国首饰需求同比下滑17.6%(100吨),是首饰需求下滑的另一重要来源。中东需求同比下滑17.5%(31吨)。金价在上半年及三季度处于高位是首饰需求下滑的主要因素,四季度金价跌至低位以及节庆因素,或将提振季度消费。

- 央行购金大幅下滑,金条金币下滑主要源于印度和伊朗

全球央行前三季度购金271吨,同比下降33.5%,降幅明显,但继续维持持续数年的净买入势头。央行购金同比下降主要在二、三季度,其中三季度同比下降51%,显示金价上涨对央行增储的影响:中国和俄罗斯是主要的增持国。据wind数据,前三季度,中国增持76吨,其中三季度增持速度明显放缓;俄罗斯增持128吨,同比下降11%。土耳其、委内瑞拉大规模减持黄金储备也是重要原因,据wind数据,前三季度,两国分别减持73吨、84吨。

金条金币需求同比下滑12.9%(99吨),主要来自印度和伊朗,分别下滑34吨、32吨。

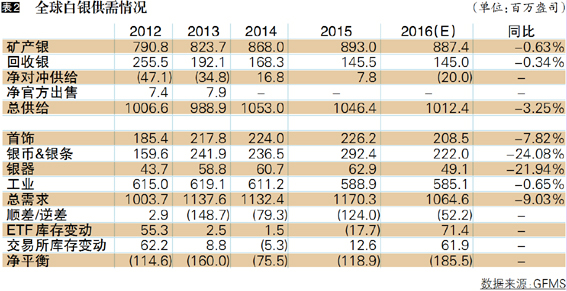

白银:供给缺口缩窄

2016年全球白银需求同比下降9.03%,超过供给下降幅度,显示年内白银价格上涨影响。供给缺口进一步缩窄,下降幅度达57.90%。(表2)

与黄金显著不同,白银基本面已维持数年供给缺口。2016年银价上涨,一度处于高位,但工业需求基本平稳,凸显白银作为重要工业原料的消费弹性较差。较好基本面将支撑白银长期走势。

- 银币银条需求大幅下滑

2016年,白银工业需求微降,电子电器、光伏等主要工业需求基本保持平稳。

实物消费和投资需求下滑,尤其是银条银币投资需求,主要受到白银价格上涨的影响。银币银条投资同比下降24.08%。首饰和银器消费需求下滑也较大。

- ETF持仓维持高位,COMEX持仓大幅增长

2016年,ISHARE白银ETF持仓增长7.36%。尽管年内持仓增幅小于黄金ETF,但ISHARE持仓年内再次创下历史新高,而SPDR黄金ETF较历史峰值仍有较大差距,这也是白银基本面强于黄金的一个例证。

2016年,COMEX白银非商业净多头大幅上涨,年底净多头持仓达58,911张,是2015年底的近三倍,与交易所库存增长趋势相印证。

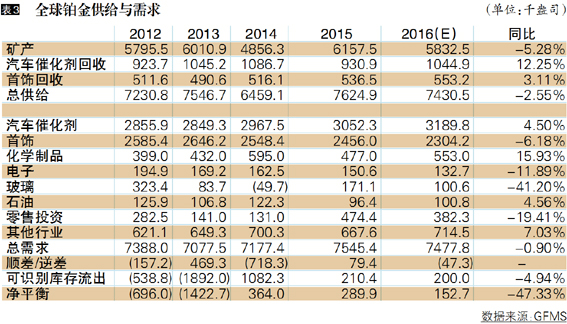

铂钯:供给下降,基本面改善

- 铂金:供需由过剩转为缺口,基本面改善(表3)

供给方面,2016年铂金供给下降2.55%,供给下降主要来源于矿产产量下降。当前的价格水平仍令矿产商面临压力,矿产供给或将继续维持下降趋势。年内铂金价格一度走高,以及中国等国汽车催化剂回收比上升,令汽车催化剂和首饰的回收量均有所增长,其中汽车催化剂回收增长12.25%。

需求方面,2015年铂金需求微降,基本保持平稳,但细分行业需求差别较大。汽车行业增长推动汽车催化剂需求增长4.50%,约合14万盎司,化学制品需求增长15.93%,幅度较大。首饰需求需求下降15万盎司,绝对量最大。零售投资需求由增长转而下跌19.41%,玻璃行业需求下降41.20%,幅度最大。

库存方面,2016年铂金ETF持仓紧随行情大幅波动,年内小幅流入,但净库存流出仅小幅下降,削弱了供需基本面改善对价格的支撑。

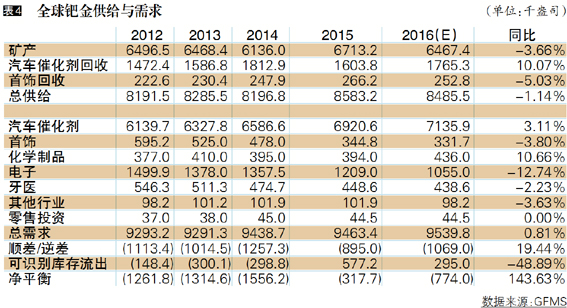

2、钯金:需求继续增长,供需缺口持续保持较高水平(表4)

供给方面,钯金供给小幅下降1.14%,主要受矿产量下降影响。长期低迷价格令矿产商削减项目,矿产供给或将继续维持下降趋势。汽车催化剂回收量增长10.07%,增幅明显,主要受钯金价格上涨及汽车催化剂回收比上升影响。

需求方面,钯金需求继续保持小幅增长,需求增长主要来源于汽车行业增长对汽车催化剂需求的推动。化学制品行业需求增长10.66%,增幅较大。电子、首饰、牙医等行业需求继续维持下降趋势,其中电子行业需求下降12.74%,是需求下降的主要来源。

库存方面,尽管俄罗斯库存流出量近年来大幅减少(2014-2015年基本未流出),但钯金ETF持仓年内大幅下降,总体库存仍维持净流出,但流出量减少了近一半。

相对于供需缺口规模,库存流出量较小,钯金的基本面支撑强于铂金,年内走势也是贵金属中最强。

后市展望:震荡向上,谨慎看多

2017年,利多因素由“避险”向“抗通胀”转换,抗通胀因素对金价的提振作用将更为持续: 一是美国经济加速复苏,美元利率上升、回流本土,通胀抬头,使黄金抗通胀属性日渐显现,大概率在下半年成为主导因素。美国新一届总统将于1月就任,预计美国政治、军事、外交关注点将转向国内,对外战略收缩和回归本土发展实体经济成为主基调。经济领域,美元渐进加息进程不变,货币政策趋于收紧,规模空前的5500亿美元基础设施投资计划一旦推出,将保证美国本土投资快速增长,并带动通胀上升;放弃《跨太平洋伙伴关系协定》(TPP),将使全球贸易保护主义抬头,贸易摩擦加剧,但美国与其它国家的贸易逆差缩减成为确定性事件;减税、废除奥巴马医改法案等一系列财政刺激措施,将有助于提升美国国内消费。二是欧洲(欧盟及欧元区)方面,存在大量有可能造成政治、经济分裂的潜在黑天鹅事件,使黄金避险属性时有爆发,上半年短期内会加大黄金价格波动,并在下半年持续影响价值判断逻辑。三是国内方面,人民币汇率波动和贬值压力增大,人民币计价黄金的保值属性和资产配置价值凸显。

利空因素发展变化也应加倍关注:一是美国经济复苏势头良好,美联储加息步伐存在加快的可能,若超出市场的加息预期,金价大概率承压;二是如原油供给过剩再次恶化,将拖累全球商品走强,延缓通胀回升步伐,从而降低黄金的抗通胀需求。

我们判断,2017年金价大概率仍将在2016年的波动区间中震荡,走势受“避险”向“抗通胀”转换进度影响。上半年,“抗通胀”因素尚未起色,金价底部盘整。美国经济复苏势头良好,通胀水平上升缓慢,市场对联储加息预期将时有发酵,压制金价表现,但二季度风险事件较为集中,如英国启动脱欧和法国大选等,避险需求或将刺激金价走出盘整;下半年,随着全球通胀抬头,金价有望逐渐走强。预计全年价格波动区间[1100,1350]美元/盎司,或[255,315]元/克。

宏观因素主导下,白银走势与黄金保持较高相关性。未来,随着通胀上升成为主导,白银商品属性凸显,与铜等基本金属之间的价格相关性有望增强。预计供求两弱的格局下,银价将在弱势波动中达到新的平衡点。上半年,银价料将跟随金价维持区间底部振荡,下半年随着通胀水平上升,基本金属走强,银价将走强,并强于黄金。预计全年银价波动区间为[15.5,21]美元/盎司或[3600,4900]元/千克。

铂、钯的商品属性更强,2017年,由于铂钯供求端皆存不确定性,预计大概率宽幅震荡,基本面趋于改善和供需缺口的维持将支撑长期走势。供需方面,汽车尾气催化剂需求预计保持增长,珠宝首饰需求将有所下降,投资需求有所回升,市场仍维持需求缺口局面,存在基本面支撑,钯金受益持续数年的供需缺口以及库存的持续减少,基本面支撑更强,但需警惕供给恢复和库存不透明所带来的不确定性。投资方面,目前铂、钯的投资需求整体处于底部,随着基本面改善,以及贵金属整体上涨带动,未来投资需求存在改善空间。预计铂金宽幅震荡价格区间[800,1200]美元/盎司,或[185,280]元/克,钯金对应为[600,900]美元/盎司,或[135,230]元/克。

执笔人: 赵海啸

■ 建设银行金融市场交易中心供稿