人民币升值压力骤增年内或破6.50

■ 刘汉涛

8月人民币涨势如虹。USDCNY价格不断刷新年度新低,整体趋势继续向下。全月的主要波动区间是[6.63,6.75]。7月底,市场主要在6.7150至6.7450的窄区间内波动,美元指数整体表现偏弱,寻机结汇是这段时间市场的主要思路。8月上旬人民币市场开始了一轮逐渐加强的升值,汇价从6.73附近一路加速下行,先后突破多个重要阻力位至6.65附近,最低成交在6.6450。特别是8月7日起连续4日下跌逾800点,这一段时间客盘结汇量激增,但逢低购汇的需求却明显锐减,导致人民币价格易升难跌,并与美元指数走势相背离,市场成交量亦大幅扩大创下今年的新高。8月中旬,市场基本成交在6.6500-6.6950之间,美元反弹后,客盘逢高结汇的意愿依然较强,同时自营盘获利盘离场也是一股强大的阻力。8月底杰克森霍尔央行会议过后,美元指数创近期新低,人民币亦跟随走强并突破前期低点,截止8月29日,USDCNY跌破6.60,收于6.5975。

图1 USDCNY走势图

在上期交易策略里,我们预计“近期USDCNY将有较大的下跌压力”,但人民币的涨幅仍超出我们的预期。原因一是国际美元表现疲弱,月初美元指数在92.96,最高反弹至94,月底跌至新低92.37。二是从银行间结售汇数据偏向于结汇。2017年7月银行代客结售汇逆差428亿元人民币,较6月923亿元人民币降幅超过了50%,其规模创下今年以来结售汇逆差的新低;7月银行对客户的远期结售汇顺差177亿元人民币,近一年来首次连续四个月出现净结汇,这充分反映了市场预期的变化已经推动客盘结汇大量涌现。预计8月份银行间代客结售汇数据会毫无悬念的转为顺差。三是在国际美元疲弱的大背景下,银行间做多人民币的冲动较强,即便国际美元一度企稳反弹,市场做多USDCNY的力量也非常疲弱。

我们将5月底以来人民币的升值走势分为三个阶段,第一阶段是5月底至6月底,人民币汇率进行主动调整以打击人民币贬值预期;第二阶段是7月份,人民币汇率与国际美元的走势紧密相关,国际美元单向下跌,人民币汇率表现强势;8月初之后进入第三阶段,银行间自营盘做多人民币的冲动较强,在人民币强势升值的背景下,客户恐慌性结汇力量较强,即便美元出现阶段性反弹,人民币回调有限。

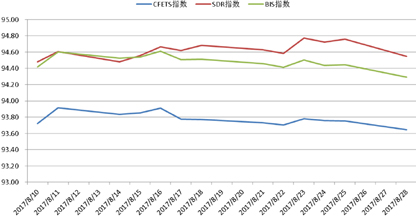

中国外汇交易中心公布的CFETS人民币汇率指数较上月份有所上行,8月11日CFETS指数时隔5个月重返94关口。一方面说明“逆周期因子”发挥作用,另一方面说明人民币强势使得CFETS指数上涨。

特朗普政府的无能使得美元处于疲弱状态,甚至难以出现像样的反弹,美元指数跌至200周均线位置92.50附近,按照当前的疲态,跌破的可能性极大。一旦跌破均线,下方比较明显的支撑在89附近。我们预计9月份美元仍难以看到明显的反弹,只能寄希望于特朗普的税改政策能否在年底落地。从另一方面来说,物极必反,一旦疲弱到极致,没有坏消息反而是好消息,美元或在年底迎来一波反弹,但仍不能改变长期疲弱的大趋势。

图2 人民币汇率指数走势图

对于9月份人民币市场走势,有三点值得关注。一是驱动8月人民币强势的三大因素(国际美元疲弱,银行间结售汇偏向于结汇,银行间继续做多人民币)将持续发挥作用,人民币有望继续创出新高。二是鉴于市场对人民币贬值的预期刚刚消散,尚看不到下方有支撑USDCNY汇率的动机,因此USDCNY有望继续下探。三是随着贬值预期的消失,之前对购汇的限制措施有望放宽。传言7月外管局对多家银行就远期售汇风险保证金进行调研,当前按20%征收的远期售汇风险保证金可能调整或取消。4月央行明确银行可不再严格执行跨境人民币结算收付1:1的限制;5月监管层规定符合国家产业政策的项目可以在快速审核之后购汇出境。

从技术图形来看,USDCNY加速下跌,在整数关口 6.60(既是38.2%回撤位,也是前期高点)丝毫未遇到抵抗。一旦有效跌破,下方的50%回撤位是6.50位置。预计9月USDCNY波动区间6.50-6.65。鉴于国际美元实在太弱,且境内呈现净结汇,USDCNY或在四季度跌破6.50,但我们预计美元指数应在年底有一波反弹,预计年底USDCNY将随之反弹,估计反弹幅度有限。对于有结汇需求的客户切莫低估本轮人民币升值的动能,总体来说早结汇比晚结汇要好,对于反弹力度也不要抱过高期望,如USDCNY真的随国际美元反弹,客户应及时结汇。